[シニアFIRE」生活者が安心して老後を過ごすためには、預貯金が底をつかずにマイナスにならないようなライフプランニングをシミュレーションすることが非常に重要です。

以下に、「シニアFIRE」生活者が「公的年金」と「資産運用益」に頼って老後を過ごすライフプランニングのシミュレーションを2モデルを紹介します。

- 「老後2000万円問題」を想定したモデル

このモデルでは、老後に必要な資金が2000万円であるという前提でシミュレーションを行います。具体的なプランニングとしては、公的年金と資産運用から得られる収入を考慮し、必要な支出をカバーするための適切な資産運用方法を検討しました。 - 「ゆとりある老後生活」をシニア向け分譲マンションで暮らすモデル

このモデルでは、シニア向けの分譲マンションで快適な老後生活を送ることを想定しています。具体的なプランニングとしては、分譲マンションの購入や管理費用、生活費などを考慮し、公的年金と資産運用からの収入でこれらの費用を賄う方法を検討しました。

今回は、ライフプランニングの無料ソフト【Financial Teacher System 8】を使ってシミュレーションしました。この結果の概要を紹介します。

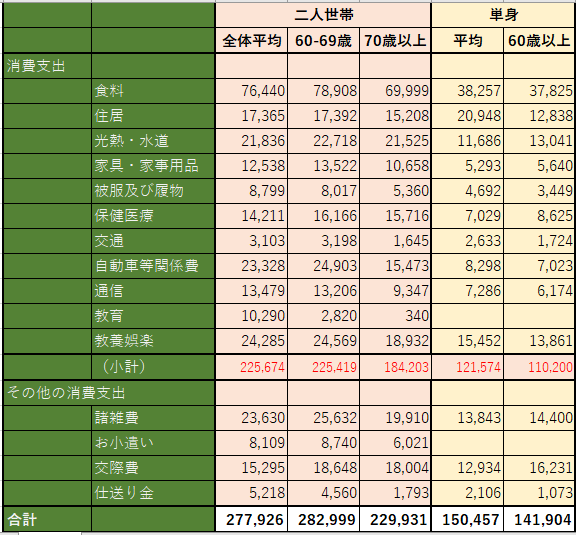

シニア夫婦二人暮らしの年間支出総額

ライフプランニングのためには、日常生活費の見積もりが重要です。

毎月の収支がわずかに変動するだけでも、全体的な計画に大きな影響を与える可能性があります。できるだけ実際の支出実績に基づいた金額を推測してください。

👀統計局ホームページ/家計調査 (stat.go.jp)が発表している家計調査結果を下表に抜粋し、まとめました。日常生活費を見積もる際に、参考にして推測してください。

下表の金額は全世帯の平均値のデータです。個々の生活スタイルや居住地域によって異なります。また、持ち家やマンション、賃貸、住宅ローンの有無などの要素も考慮に入れる必要があります。

持ち家の場合、住宅ローンがない場合は平均よりも少なくなりますが、ローンが残っている場合は追加の負担があります。賃貸の場合は地域や物件の条件により異なりますが、平均的な家賃費用は月に約50,000円から80,000円程度と考えられます。シニア向けマンションの場合は、管理費や共益費が加わるため、平均よりも高くなります。

≪シニア世代の年間の支出総額の概算≫

1.「老後2000万円問題」を想定したモデル では、

持ち家で住宅ローンがないモデルを想定し、年間の支出額総額を 年間298万円(月額24.8万円)としています。

2.「ゆとりある老後生活」をシニア向け分譲マンションで暮らすモデルでは、

シニア向けマンションでの生活を開始した後、年間の支出額総額を 年間423万円(月額35.3万円)としています。

2つのモデルともに、最低必要な支出額よりも余裕を持たせた金額でライフプランニングを行っています。ただし、個々の状況や好みによって支出額は異なるため、具体的な計画は個人自身の収入や嗜好、将来の見通しに基づいて慎重に立てることが重要です。

1.「老後2000万円問題」を想定したモデル、

老後2000万円問題とは

「老後の2000万円問題」とは、金融庁の金融審査会がまとめた報告書の内容のことです。

年金生活者は、毎月約5万円の赤字が出ると推測し、30年間で、5万円×12カ月×30年=1,800万円の赤字が出る計算になり、この赤字分は貯蓄から補填する必要があるというのが報告書に書かれた内容でした。

これは、毎月5万円をどのように補填するかを考える必要があると、問題提起しているのです。節約で補填するのか、預貯金の取崩しで補填するのか、資産運用益で補填するのか、個人の事情で問題解決する必要があります。

「シニアFIRE」生活者は、資産運用で補填するライフプランニングを立てています。

今回のライププランニングのシミュレーション結果から、金融資金が2000万円あれば、65歳からシニアFIREを実現できます。資産運用を行うことで、「ゆとりある老後生活」を実現できます。資産運用実績に応じたメリハリのある「ゆとりある老後生活」を楽しむことができます。

資産運用はリスクがあり、自己責任で行う必要がありますが、短期間で一喜一憂しないで、長期運用、分散投資を心がければ心配することはありません。今の世界状況からあまり怖がりすぎないで資産運用を始めてください。

👀50歳からのマネープラン、理想の≪自由な生活=「ゆとりある老後生活」≫を実現させましょう。💖

筆者の提唱する「シニアFIRE」生活は、損しない年金の受け取り方と、資産運用によって実現できます。

筆者のWEBサイトに「シニアFIRE」生活者のための記事をたくさん紹介しています。参考にしてください。

👀シニア「FIRE」生活者」のブログ

👀定年退職者とFIRE(早期退職)を目指す人のためのブログ

ライフプランニングのシミュレーション条件

筆者が提唱する「シニアFIRE」を実現しようとする人の多くは、ミニマリストの考えを持っている人も多いと思います。ミニマムモデルとして、筆者からの老後生活のための目標額を提案します。

・夫婦の年金受給額 260万円(例:世帯主180万円 配偶者80万円)を目標額にします。

・老後資金は 2000万円(65歳時点の資産額)を目標額にします。

この目標額をクリアできれば、経済的自立が可能になり≪自由な生活=「ゆとりある老後生活」≫の実現が可能です。魅力ある自由な生活を送り、第二の人生を満喫できます。

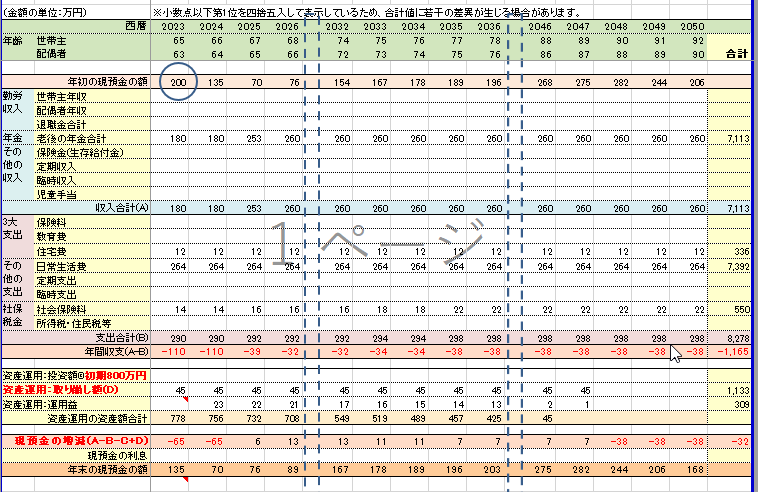

【シミュレーションの想定条件】

・夫婦二人暮らし 世帯主(夫)65歳、配偶者(妻)63歳

自宅(戸建ての持ち家)に居住し、「公的年金」と「資産運用益」で、シニアFIRE生活を開始

【年金収入】

・夫:1958年1月生まれ(2023年 65歳) 年金収入 180万円

・妻:1960年1月生まれ(2023年 63歳) 年金収入 80万円

【金融資産】

・預貯金(現金) 200万円

・資産運用

(日常生活の補填のための運用)

:資産運用 800万円 運用利回り 3%

(予備費とゆとりある老後生活のための運用)

:資産運用 1000万円 運用利回り 3%

【支出】合計額 年間298万円(24.8万円/月)

1)日常生活費 年間264万円(22万円/月) (できるだけ実態に合った金額の把握が必要)

※個人に実情で見積もりした日常生活費を想定してください

2)住宅費(固定資産税他) 年間12万円(1万円/月)

※日常生活費に含まない項目に注意してください。賃貸料、マンションにお住いの場合は管理費等を加算してください。

3)社会保険料:自動計算(年齢と収入額に応じて概算を計算しています)14~22万円/年

※居住地により決定されます。通常、65歳と75歳で社会保険料が増えることに注意して資金計画を完成させてください。

併せて以下の記事も読んでください。

👀社会保険料は、65歳から介護保険料が別途徴収、75歳から後期高齢者医療制度に変更、で増額。

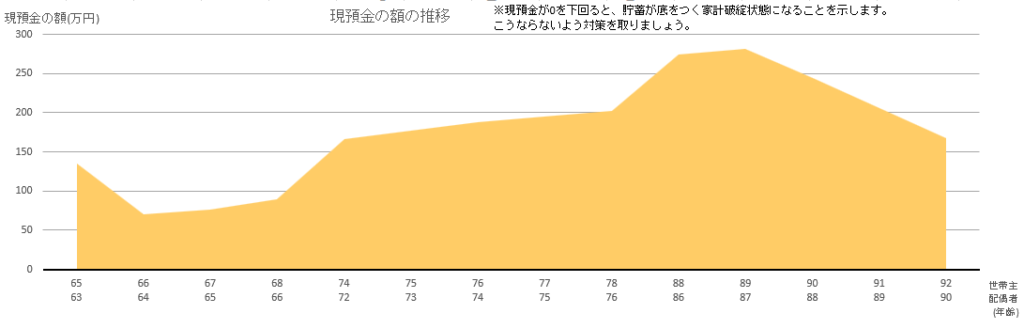

65歳から90歳までのシミュレーション結果

・65歳から「シニアFIRE」生活を開始する。金融資産2000万円は

①1000万円(現金預貯金200万円と運用資産800万円)は、日常生活費として消費します。

②1000万円は、元本はそのまま、運用益を予備費及び「ゆとりある老後生活」の費用とします。

・資産運用800万円を年利回り3%で運用した場合、毎年45万円を90歳まで取り崩すことができます。

45万円を収支額の赤字の補填に充てて生活できます。

参考)運用利回りが3%以上になれば、生活費に余裕ができます。もし約6%で資産運用ができれば、元本800万円を残しながら、運用益分で赤字分を補填できることになります。

・このライププランを実現できれば、現金預貯金がマイナスなることなく維持ができ、安心して「シニアFIRE」生活を送ることができます。

・「ゆとりある老後生活」のための費用は、資産運用1000万円の元本を維持しながら、運用利回り3~6%で運用し、年間30万円~60万円/年を「ゆとりある老後生活」の費用に充てることができます。元本は予備費とし、最後は遺産として残すプランになります。

運用実績に応じてメリハリのある生活を行うことで、魅力的な「ゆとりある老後生活」を送ることができます。

キャッシュフロー結果

現金預貯金の残高の推移:マイナスにならないようなライフプランニングが重要!

2.「ゆとりある老後生活」をシニア向け分譲マンションで暮らすモデル

シニア向け分譲マンションは、資産家や大企業の役員などの富裕層に限られたものではありません。実際に、夫婦共働きで頑張っている方や、無駄遣いをせずに預貯金や資産運用を行っている方、個人事業主として頑張っている方なども、シニア向け分譲マンションを購入し、「ゆとりある老後生活」を実現する可能性があります。

シニア向け分譲マンションは、快適な生活環境や安全な住環境を提供するため、さまざまなサービスや施設が備わっています。これにより、生活の利便性や安心感が高まり、老後を充実したものにすることができます。

「ゆとりある老後生活」を実現するためには、計画的な貯蓄や資産運用が重要です。自己資産の増加や適切な住宅ローンの選択などを通じて、シニア向け分譲マンションを購入することが可能となります。

要点をまとめると以下の通りです:

- シニア向け分譲マンションは、資産家や大企業の役員に限定されたものではありません。

- 夫婦共働きや資産運用を通じて自己資産を増やしている方、個人事業主として頑張っている方も「ゆとりある老後生活」を実現する可能性があります。

- シニア向け分譲マンションは、快適な生活環境や安心感を提供し、老後を充実したものにすることができます。

- 計画的な貯蓄や資産運用を行い、適切な住宅ローンの選択をすることで、シニア向け分譲マンションの購入が可能となります。

併せて読んでほしい、シニア向け分譲マンション暮らし実現のための詳細記事です

👀めざせ!老後のマスターズマンション(シニア向け分譲マンション)暮し

併せて読んでほしい関連記事

👀”シニア向け分譲マンション”で「ゆとりある老後生活」を実現させましょう!

ライフプランニングのシミュレーション条件

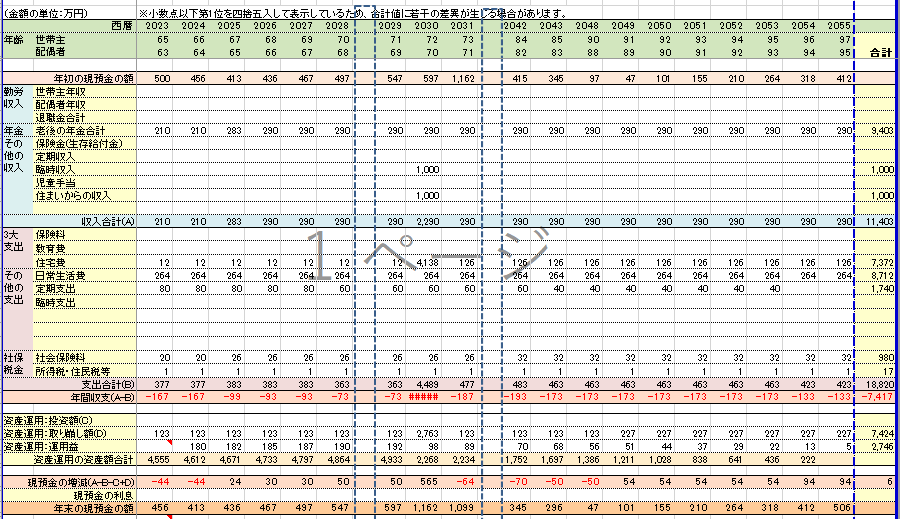

【シミュレーションの想定条件】

①夫婦二人暮らし 世帯主(夫)65歳、配偶者(妻)63歳

「公的年金」と「資産運用益」で、シニアFIRE生活を開始

②72歳(妻が70歳)で自宅を売却しシニア向け分譲マンションを購入

(購入マンション価格 4000万円)

【頭金】:3000万円(運用資産2000万円、持ち家の売却1000万円)】

【リバース60借入金額】:1000万円 金利3%

【年金収入】

・夫:1958年1月生まれ(2023年 65歳) 年金収入 210万円

・妻:1960年1月生まれ(2023年 63歳) 年金収入 80万円

【金融資産】

≪65歳時点の資金≫

・預貯金(現金) 500万円

・資産運用

(シニア向け分譲マンション購入のための運用)

:資産運用額 2000万円 運用利回り 4%

(ゆとりある老後生活の補填のための運用)

:資産運用 2000万円 運用利回り 4%

(予備費とゆとりある老後生活のための運用)

:資産運用 500万円 運用利回り 4%

【持ち家の売却益】

(70歳)1000万円

【支出】合計額 年間423万円(35.3万円/月)

1)日常生活費 年間264万円(22万円/月) (できるだけ実態に合った金額の把握が必要)

(富裕層生活のための支出)

~69歳:年間80万円 70歳~84歳:年間60万円 85歳~:年間40万円

2)住宅費

・(固定資産税他) 年間12万円(1万円/月)

・ 72歳から シニアマンション管理費等 年間84万円(7万円/月)

・ 72歳から リバース60借り入れ 利息分のみ支払い額 年間30万円(2.5万円/月)

3)社会保険料:自動計算しています。(年齢と収入額に応じて自動計算されます)21~33万円/年

※通常、65歳と75歳で社会保険料が増えます。

社会保険料が増える。なぜと思われた方は、関連記事

👀社会保険料は、65歳から介護保険料が別途徴収、75歳から後期高齢者医療制度に変更、で増額。

を読んでみて下さい。

【予備】 資産運用実績によりメリハリのある老後生活を楽しんで下さい

65歳から95歳までのシミュレーション結果

・65歳から「シニアFIRE」生活を開始する。金融資産は5000万円を想定しました。

①2500万円(現金預貯金500万円と運用資産2000万円)は、「ゆとりある老後生活」補填費用とします。

②2000万円は、72歳まで運用し、シニア向けマンション購入費用の頭金とします

③残りの500万円は、生活予備費として元本はそのまま運用を継続します。

・今回のシミュレーションのシニアマンション購入は新築物件を想定し価格4000万円を想定しています。頭金は3000万円、リバース60を活用し1000万円の借入を想定しました。

※リバース60の詳細は👀「シニアFIRE」生活者のローン リバース60、リバースモーゲージ、リースバックとは

・「ゆとりある老後生活」の資産運用額2000万円を4%で運用した場合、毎年123万円を90歳までの25年間で取り崩すことができます。収支額の赤字分とより富裕層生活の支出額に充てます。

富裕層生活のための支出額は

~69歳:年間80万円 70歳~84歳:年間60万円 85歳~:年間40万円 を想定してシミュレーションしています。

・生活予備費の500万円は65歳から90歳までの25年間 運用金利4%で運用すれば1300万円以上になっています。90歳からの終活も安心して暮らすことができます。

参考)今回のシミュレーションは資産運用の利回り4%で想定していますが、これまでの実績から4%以上の運用利回りは期待できます。

・シミュレーション結果から現金預貯金がマイナスなる心配もなく、安心して「シニアFIRE」生活を「ゆとりある老後生活」を実現できます。

・今回のシミュレーション結果から、預貯金も残すことができ、さらにマンションも遺産として残すことができます。

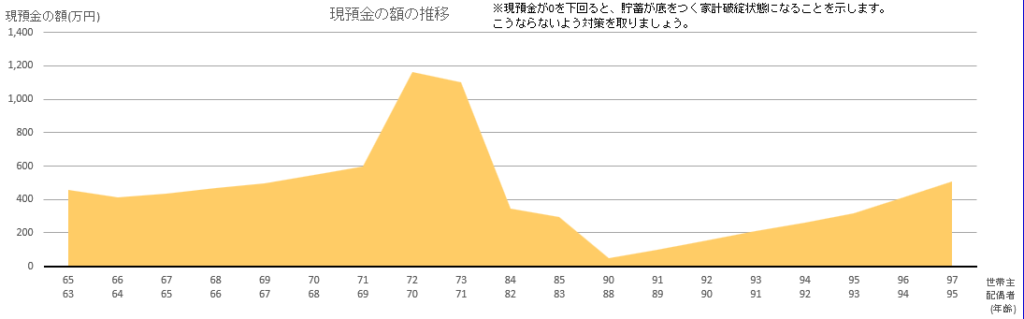

キャッシュフロー結果

現金預貯金の残高の推移:マイナスにならないようなライフプランニングが重要!

コメント