人生100年時代、第二の人生のマネープランで「ゆとりある老後生活」を実現させる方法を、モデルケースを想定して紹介します。60歳からでもまだ間に合います、本記事を参考に「損しない年金の受け取り方」と「楽しむ資産運用」を実行し是非「ゆとりある老後生活」を実現してください。

定年退職退職後の資産運用は、老後のために貯めた資金を、「ゆとりある老後生活」の実現のために、できるだけ多くのお金を、できるだけ長い間、使うことができるかが重要になります。

銀行の預金では全く増やすことはできません、最近はATM手数料や通帳発行で費用が発生してしまい貯金(元本)が減ってしまいます。このため、「ゆとりある老後生活」のための資産運用を考えてみてください。

1)始めに

定年退職後は、大幅に収入が減ってしまい、老後の資金を増やすことは難しくなるので、定年退職前で10年以上安定した収入がある間に、早く資産運用を始めてください。今は、「つみたてNISA」「iDeco 個人型確定拠出年金」「外貨建て個人年金保険」「インデックス投信」など、いろいろな商品が出ています。積み立て型の資産運用は、老後のための資産運用にお勧めです。自分に適した資産運用商品を探してみてください。

定年退職後に第二の人生をスタートした人は、「ゆとりある老後生活」を、いつから、どのような形の生活が送れるのか、具体的なライフプランを立てることが大切になります。本記事では、モデルケースを交えながら紹介します。参考にしてください。

第二の人生のライフプランは、①✨いつまで働くのが良いのか、②✨老後の資金はいくら必要なのか、③✨老後の資産運用はどうすれば良いのか、を理解してマネープランを立てることが重要です。今回の記事はマネープランを立てるための基本になる二つのアドバイスを紹介します。

Ⅰ「老後の最低必要な日常生活費」を損しない年金の受け取り方

Ⅱ「ゆとりある老後生活を送る費用」の楽しむ資産運用方法

①✨いつまで働くのが良いのか:

年金受給額を増やし「老後の最低必要な日常生活費」を確保するまで頑張ってください。魅力ある第二の人生のライフプランが立てられます。

②✨老後の資金はいくら必要なのか:

できれば1000万円以上を目標に頑張ってください。老後資金を資産運用し「ゆとりある老後生活」を実現させてください。

③✨資産運用はどうすれば良いのか:

これまで貯えた大切なお金です。自分に合った資産運用方法を選択し、メリハリのある老後生活を送ることを目的にした楽しむ資産運用を開始してください。

銀行に預けているだけでは、資金がどんどん減っていくだけで、楽しみもなく心配なだけです。資産運用は、自己責任ですが、長期運用と分散投資を心がければリスクは減ります。資産運用は「ゆとりある老後生活」を送るための楽しみと思って行うことが大切です。

併せて読んでほしい、筆者の体験談👀体験談)ゆとりある老後生活を実現した資産運用

2)老後のための資金はいくら必要か?(2000万円問題は本当?)

2000万円問題とは、金融庁の金融審査会がまとめた報告書の内容のことです。その内容は老後の生活を年金のみの無職世帯を対象に、20~30年間の老後を生きるために約2,000万円の老後資金が必要になるとしているのです。総務省などの調査で、夫が65歳以上、妻が60歳以上の無職世帯における平均的な年金収入は月額約21万円に対して、支出は26万4,000円ほどになると推定したときに、毎月約5万円の赤字が出ることになります。30年間で、5万円×12カ月×30年=1,800万円の赤字が出る計算になり、この赤字分は貯蓄から補填する必要があるというのが報告書に書かれた内容でした。

2000万円問題は本当なのか?「老後の最低必要な日常生活費」は、住んでいる地域、一軒家orマンション、持ち家or賃貸、などの個人の事情で大きく異なるので、個人ごとに試算する必要があります。

これまで過ごしてきた生活スタイルを基本に、老後生活になった時の、支出項目と金額を、書き出して試算し「老後の最低必要な日常生活費」の目標額を決定してください。

筆者が思うのは ライフプランを立てる場合、「老後の最低必要な日常生活費」と「ゆとりある老後生活を送る費用」と分けて考えることをお勧めします。初めに「老後の最低必要な日常生活費」を試算し、年金でどの程度補うことができるのか、「ゆとりある老後生活を送る費用」にどの程度の金額を充てることができるのか試算してください。

- 1)居住関係(光熱費、電話・通信費、住宅維持費、固定資産税or家賃など)

- 2)食費・衣服費の生活費など

- 3)健康保険料、介護保険料、所得税、住民税、生命保険料

- 4)借金:住宅ローンなど

- 5)娯楽費(旅行・趣味)、車の維持費など

さらに下記のライフスタイル例のように、旅行趣味等の費用は「ゆとりある老後生活を送る費用」として考えて、「老後の最低必要な日常生活費」と分けて、年齢に応じたライフスタイルに合わせて別々に試算してみてください。

60歳の定年退職を機に、夫婦ともに90歳以上生きるとして、定年退職後の第二の人生のライフプランを思い浮かべて「老後の最低必要な日常生活費」を試算してください。例えば下記のように

- ①60歳から75歳まで、: 多少の収入も得ながら、旅行趣味を楽しみたい。

(支出項目には、・車の維持費、・生命保険料、・住宅ローンが残っているかも) - ②75歳から85歳まで、: 旅行趣味で余暇を満喫したい。

(運転免許返納で車維持費がいらない、生命保険料は満期で不要になるなど、) - ③85歳から90歳まで、: 身近の趣味や娯楽で、ゆっくりとした生活を送りたい。

- ④90歳から生涯、 : 家族に迷惑をかけすに、余生を全うしたい。

年金や税金の計算方法、節税方法などに関する記事も多数ありますので併せて読んでライフスタイルを考えて下さい。

リンク先記事 リンク先:👀定年・年金 👀ライフプラン 👀資産運用

筆者の「老後の最低必要な日常生活費」の試算結果

本人年金:210万円 配偶者年金:80万円 で、年間およそ290万円=24万円/月となりました。この金額であればこれまでの生活レベルを維持できると判断しました。この金額では、贅沢はできないかもしれないが、最低日常生活は支障なく過ごすことができる金額と考えています。

参考:(老後の日常生活費の情報について)

👀生命保険文化センターの令和元年度「生活保障に関する調査」 の(P.39-P.40)の情報から最低日常生活費 22.1万円 ゆとりある老後生活費 36.1万円

3)「老後の最低必要な日常生活費」の損しない年金の受け取り方

👀年金はいくら支給されるのか、50歳以降に送付されてくる年金定期便に記載されている年金見込金額は、60歳まで加入条件が同じと仮定した場合の65歳からの見込み額です。この年金額が、前項で試算した「老後の最低必要な日常生活費」を超えているのであれば、まずは安心できます。

しかし不足していても、60歳からも継続して厚生年金適用事業所で働くことで年金額を増やすことができます。さらに年金受給開始年齢を遅らせることで年金額を増やすことができます。

年金の確認方法:関連記事:👀【定年退職の年金額】「ねんきんネット」で事前にシミュレートし、マネープランを立てましょ!

(1)年金額を増やす方法

① 高年齢者雇用安定法の改正 2021年4月から70歳まで雇用機会が増え年金額が増えます。

② 年金制度改正法で、年金繰下げ制度の改正で上限年齢を70歳から75歳に延び、年金受給額がMAX82%増やすことができるようになりました。(2022年4月から75歳まで年金受給開始年齢を伸ばすことができるようになります。)

2021年現在、厚生年金加入は70歳までですが、65歳から70歳まで5年繰下げることで、年金受給額は42%増やすことができ、75歳まで繰下げることで年金受給額が84%も増やすことができます。

必ず併せて読んでほしい関連記事:👀【定年退職後の年金額】増やしたい方は、目標の年金額を決めマネープランを作りましょう。

① 70歳まで厚生年金適用事業所で雇用継続することで年金額が増える。

増額する金額は:関連記事で推定できます。👀年金額を増やす方法

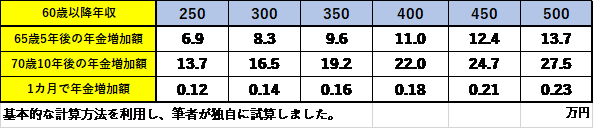

60歳以降も、厚生年金に加入し継続して働いた場合の年金の増額はおよそ下記の計算式で推定でき、下図のようになります。[ 基本的な計算式:年収×0.005481×加入年数]

例えば、60歳の定年退職後も、年収300万円で70歳までの継続して働いた場合 年金受給額がおよそ16万5千円増えます。

② 年金繰下げ制度を活用し、年金受給開始年齢を繰り下げることで年金額が増える。

例えば、夫婦二人が年金繰下げ制度を活用し、年金受給開始年齢を70歳にした場合、夫婦二人の年金受給予定額が42%増やすことができます。

- モデルケースⅠ) 年金受給予定額が15万5千/月の場合 およそ22万円/月に増えます。

- モデルケースⅡ) 年金受給予定額が19万円/月の場合、およそ27万円/月に増えます。

(2)✔必見「損しない年金の受け取り方」211万円の壁、155万円の壁

年金額を増やす方法を前項で紹介しました。高年齢者雇用安定法の改正(2021年4月から)で、70歳まで雇用機会が延長されたことと、年金繰下げ制を活用すれば、年金受給額が大幅に増やすことができます。

しかし、注意してほしいことがあります。年金受給額を増やすことばかり気にしていると、夫(世帯主)の年金額が211万円を、または妻(配偶者)の年金額が155万円を超えてしまうと、落とし穴があり、年金手取り額が減ってしまう可能性があります。

この211万円の壁、155万円の壁、を超える可能性がある場合は注意してください。以下の関連記事を必ず読んで年金お受け取り方を見直してください。

:👀(年金211万円の壁=住民税非課税世帯)の恩恵

:👀【共働き夫婦の厚生年金】ダブル厚生年金の落とし穴

:👀高年齢者雇用安定法の改正と年金制度改正法の隠れた思惑

4)「ゆとりある老後生活を送る費用」の楽しむ資産運用方法

「ゆとりある老後生活を送る費用」の考え方は、「老後の最低必要な日常生活費」以外の、旅行、趣味など余暇を贅沢に楽しく過ごすための費用のことです。この「ゆとりある老後生活を送る費用」の資産運用も老後の楽しみの一つにできると思います。

楽しみながら資産運用を行い、運用実績が良い年は、より贅沢な生活を、運用実績が悪かった年は、少し質素に生活するなど、メリハリある老後生活を送ることは、老後の楽しみの一つになると思います。

筆者が思うメリハリのある老後生活とは、例えば運用実績が良い年は、海外旅行を計画するときの飛行機をビジネスクラスにするとか、運用実績が悪い年は、残念ながら海外旅行を国内旅行に変更するなどという変化に富んだ生活を送ることです。このように考えれば、資産運用に興味を持つこともでき、資産運用も楽しくなるのではないでしょうか。

(1)楽しむ資産運用

まず、「ゆとりある老後生活を送る費用」に、総資産の内、どの程度の金額を充てることができるのか、試算してください。その金額に応じたライフプランを立ててください。

老後のライフプランは、80歳ぐらいまでは、旅行などを楽しむライフプランを立てたい、90歳ぐらいになれば、家族に負担をかけないで、余生を楽しむライフプランが立てたいなど、いろいろなライフプランが考えられます。

「ゆとりある老後生活を送る費用」に充てることができる資産を、3パターンのモデルケースで資産運用したシュミレーション結果を紹介します。自分に最も適した「ゆとりある老後生活」のライフプランを描いてみてください。

≪モデルケースの前提条件≫

① 70歳までは、継続して働き、生涯年金で「老後の最低必要な日常生活費」は確保できました。

② さらに「ゆとりある老後生活を送る費用」に充てることができる資産を、1)1000万、2)1500万、3)2000万円の3パターンのモデルケースで、運用利回り5%で資産運用した場合のシュミレーション結果を下図に紹介します。

③ 資産の運用利回り5%は、インデックス投信で分散投資した場合でも可能な数字で、決して難しい数字ではありませんが、リスクはあることは理解しておいてください。

モデルケース1)(資産1000万円の場合)

【濃い青色】当初10年間の80歳までは100万円/年(総額1000万円)使い、その後90歳まで50万円/年を使うことができます。

【黄色】当初から毎年60万円/年ずつ使った場合は、90歳になっても300万円以上は残ります。

モデルケース2)(資産1500万円の場合)

【オレンジ色】当初10年間の80歳までは150万円/年(総額1500万円)使い、その後75万円/年を使うことで90歳で使い切ります。

【薄い青色】当初から毎年90万円/年ずつ使った場合は、90歳になっても500万円は残ります。

モデルケース3)(資産2000万円の場合)

【灰色】当初10年間の80歳までは200万円/年(総額2000万円)使い、その後100万円/年を使うことで90歳で使い切ります。

【緑色】当初から毎年120万円/年ずつ使った場合は、90歳になっても600万円以上は残ります。

以上シュミレーション結果より 70歳までに、「ゆとりある老後生活を送る費用」に充てる資産を1000万円確保できれば、「ゆとりある老後生活」をほぼ送ることができます。

運用実績が良い年と、悪い年で、「とゆとりある老後生活」にもメリハリをつけて楽しんではどうでしょか。70歳から80歳までの10年間は、資産運用しながら、旅行・余暇など、「ゆとりある老後生活」に100万円/年(10年間で1000万円)を充てて、海外旅行などのライフプランも立てられます。80歳から90歳までの10年間は、50万円(10年間で500万円)を充てて、のんびりした国内旅行などのライフプラン立てることもできます。90歳以降は質素にゆっくりとした余生を送る。など色々なライフプランを考えることができます。

「ゆとりある老後生活を送る費用」に充てる資産を2000万円確保できれば、ほとんどお金の心配のない、「ゆとりある老後生活」が待っています。

(2)70歳で1000万円の老後資金があれば心配はいりません。

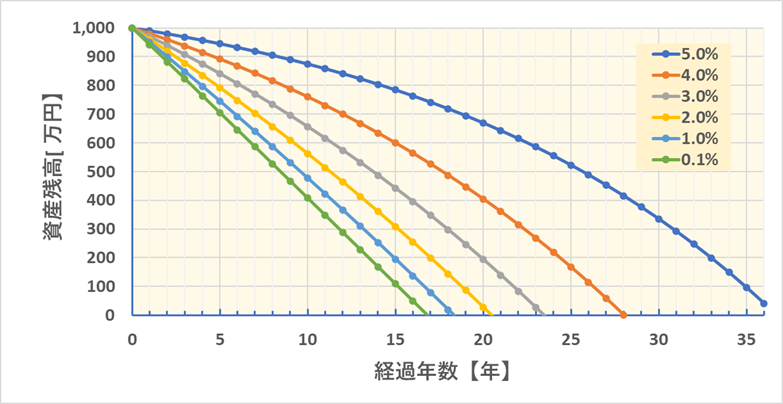

前項は運用利回り5%を想定しました。筆者は十分に可能な利回りであると思いますが、運用が悪かった場合を心配される方もいると思います。運用利回りが悪かった場合のシュミレーション結果も紹介します。

「老後の最低必要な日常生活費」は、年金で確保でき、さらに「ゆとりある老後生活を送る費用」に充てられる老後資金が1000万円あれば、毎月5万円(年間60万円)を「ゆとりある老後生活を送る費用」のために使った場合の、資産残高の推移を運用実績が0.1%~5%の運用利回りと経過年数と残高の関係を下図(筆者作成)に示しました。資産運用が悪くても心配いらないことがわかると思います。

「ゆとりある老後生活を送る費用」のために、毎年60万円を、①5%運用で36年間 ②4%運用で28年間 ③3%運用運用で23年間 ④2%運用で20年間 ⑤1%運用で18年間 ⑥0.1%運用で16年間、使うことができます。

このグラフから、老後の心配は亡くなった思います。あとは安定した日常生活を送りながら、資産運用の良い年の贅沢な生活を楽しみにしながら、メリハリをつけた「ゆとりある老後生活」を楽しむことを心がけてください。決して短期の運用実績の変化で、一喜一憂しないでください。長期運用することで、ほぼ安定運用ができます。これからも日本経済はしっかりしています。「ゆとりある老後生活」は実現できます。

(3)筆者が勧める資産運用の形

「ゆとりある老後生活を送る費用」のための資金を資産運用する場合は、投資信託、株式投資など分散投資しながら運用する方法をお勧めします。筆者がお勧めする資産運用のスタイルを紹介します

1)この記事を読んでおられる方は、少しでもパソコンができる人ですので、ネット証券で口座を開設して下さい。商品も豊富で、手数料も低いのが理由です。できれば2社以上に口座を開設することをお勧めします。

(もしパソコンが全くダメな方は、手数料は少し高いですが、金融機関(大手銀行、証券会社)の窓口を利用してください)

2)個人的見解ですが、資産の分配比率は、投資信託(ファンド)の投資におよそ70%、株式投資におよそ20%以下、外貨建金融商品(米ドルor豪ドル)におよそ10%以上の比率で運用することをお勧めします。

3)さらに投資信託(ファンド)の内、60~90%はインデックス投信(*1)とロボアドバイザー等の投資一任契約を活用することと。数種類のファンドで運用する分散投資を行ってください。

4)老後の株式投資は、短期で大儲けしたい目的で行うことはお勧めしません。しかし①長期的に応援したい企業があり、②株主優待でライフスタイルを楽しくしたい、②配当金で、たまに豪華な食事をしたい、などの老後の楽しみの一つにする目的であれば、是非応援したい企業への株式投資を行い楽しんでください。

投資信託(ファンド)には、インデックスファンドとアクティブファンドがあります。投資信託を始められる方は、まずは理解してください。

インデックスファンドは、国内では日経平均株価、TOPIX(東証株価指数)、海外では米国のダウ平均指数やS&P500指数などの色々な株価指数に連動するように運用されているファンドのことです。このファンドに投資するインデックス投信は、現在注目されている資産運用の一つになっています。

アクティブファンドとは、運用会社やファンドマネジャーが独自の見通しや投資判断に基づいて、独自の銘柄選択や資産配分により、株価指数等の動きを上回る投資成果を目標とする運用方法のことを言います。ファンドにより運用実績に大きな差があり、リスクも大きくなります。またファンド数も非常に多くあり選択に迷ってしまします。このため選択しやすさからもインデックス投資が注目されているようです。

筆者が運用しているマネックス証券のロボアドバイザーの運用実績は、定期的に記事で紹介していますので、参考にしてください。リンク先👀カテゴリ>資産運用>証券会社

その他資産運用方法については、👀体験談)ゆとりある老後生活を実現するための資産運用で、詳細に紹介しています。初心者で資産運用を始められる方も、体験談の記事を読んで、勉強してみてください。きっと参考になります。

5)まとめ

「老後の最低必要な日常生活費」を試算した金額が確保でき、「ゆとりある老後生活を送る費用」に充てる資金が1000万円以上あれば、第二の人生のライフプランをスタートさせることができます。

まずは、年金で「老後の最低必要な日常生活費」を確保すること。年金は一生涯受給できる最も安定した、老後の収入になります。これさえ確保できれば、様々なことに挑戦できる第二の人生のライププランを立てることができます。

次に、「ゆとりある老後生活を送る費用」のための資金を確保することです。 夫婦の総資産から、子供らに残したいお金(マイホームなど不動産資産など)、お葬式代や急に必要になった時に使える資金(生命保険等)を別にして、旅行や趣味などの娯楽や余暇に使いきってしまうことができる「ゆとりある老後生活を送る費用」の資産が1000万円以上あれば、資産運用を楽しみながら、ゆとりある老後生活を楽しむことができます。

(最後まで読んでいただきありがとうございました。)

コメント